「相続における不動産の評価額を知りたいけど調べ方がわからない。」

このようにお考えの方は多くいらっしゃるでしょう。

この記事では、相続における建物評価額や土地評価額の調べ方と相続した土地の価値を表す4つの価格について詳しく解説します。

ぜひご覧ください。

□相続における建物評価額や土地評価額の調べ方とは

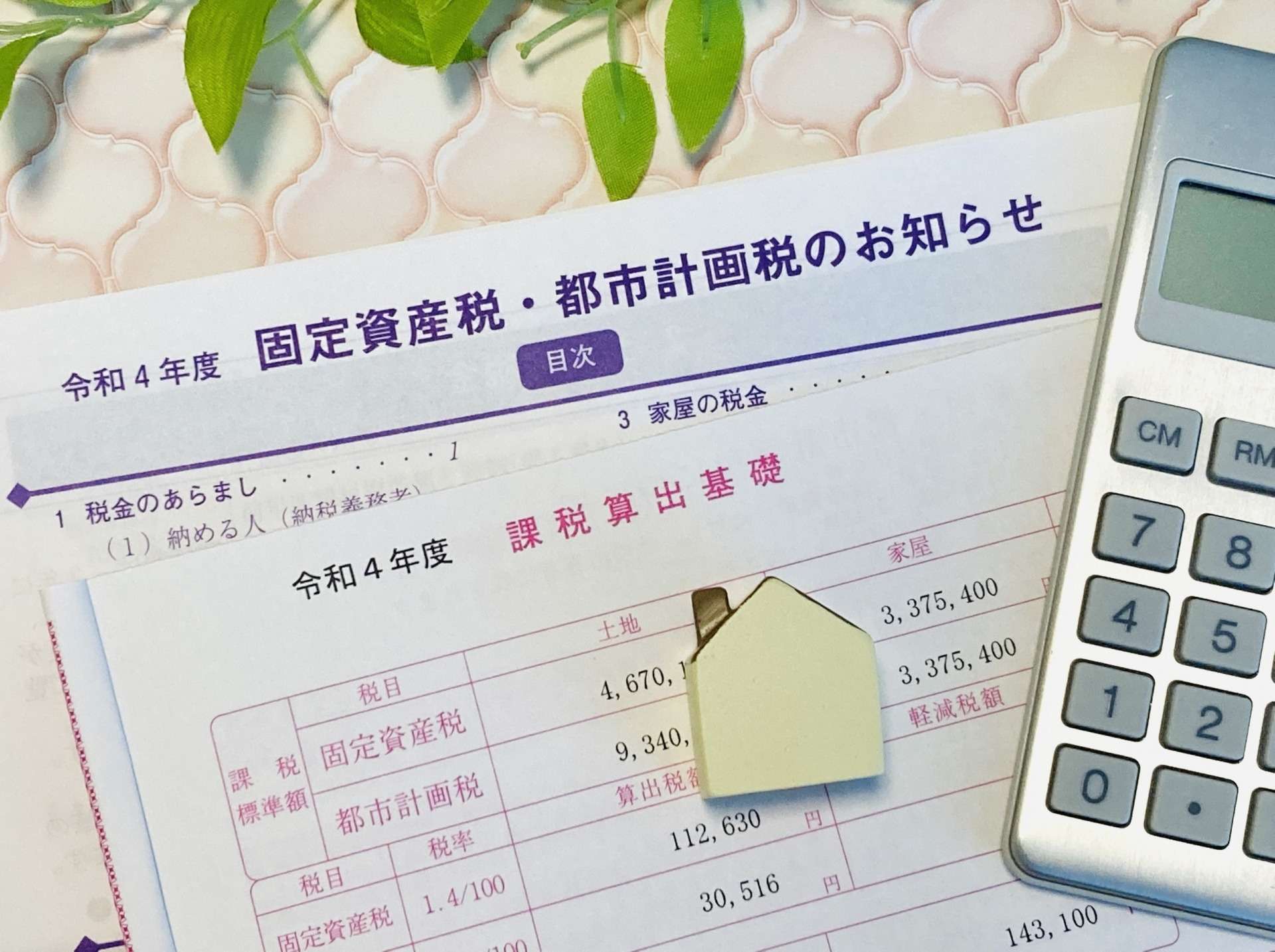

相続における建物の評価額は、固定資産税評価額と同じです。

固定資産税とは、固定資産税の基準となる評価額であり、3年に1度の頻度で見直しがあり市町村が算定します。

固定資産税は課税明細書で確認できます。

課税明細書とは、日本で不動産を取得している人に市町村から送られる固定資産税の納税通知書のことを言います。

「課税明細書がないから固定資産税を確認できない。」

このようにお困りの方はたくさんいらっしゃるのではないでしょうか。

課税明細書がないケースですと、固定資産課税台帳の閲覧や固定資産税評価証明書の取得が必要です。

申請書や本人確認、手数料が必要となりますが、役所や郵送で申請しましょう。

一般的に建物の固定資産税評価額の相場は、建築費の50から60パーセントです。

また、土地の評価方法は一般的に、2種類の方法に分けられます。

1つ目の方法は、路線価方式です。

路線価とは、評価する土地に面している道路1平方メートル当たりの評価額です。

土地の形状や角地、奥行きなどのいろいろな条件より、評価額を算出します。

したがって、土地の立地条件によって評価額が変化します。

2つ目の方法は、倍率方式です。

これは、固定資産税評価額に土地ごとの倍率をかけることによって評価できる方法です。

倍率は国税庁が公表しているため、その倍率を固定資産税評価額にかけて算出しましょう。

□相続した土地の価値を表す4つの価格とは

1つ目は、地価公示価格です。

国土交通省が法律に基づいて設定している価格です。

基準値は毎年1月1日に決定します。

2つ目は、市場で売買されている実勢価格です。

この価格は、取引のタイミングによって価格が変わるため、特に変動性が高いです

3つ目は、路線価です。

国税庁によって定められており、毎年7月初旬ごろに発表されます。

4つ目は、固定資産税評価額です。

これは都市計画税や不動産取得税、登記の際の登録免許税の計算など、さまざまなシーンで利用されるため、きっちりと把握しておくことをおすすめします。

□まとめ

今回は、相続における建物評価額や土地評価額の調べ方と相続した土地の価値を表す4つの価格について詳しく解説しました。

この記事を参考にして、評価額の算出をしてみてはいかがでしょうか。

不動産について何かお悩みがある方はぜひ当社までご相談ください。